原油に続いて今度は2016年の米国経済全体の見通しである。

米国の利上げが始まってからも米国株はほぼ史上最高値で推移しており、日本やユーロ圏の株式も高値付近で推移しているが、これは堅調な米国経済が金融引き締めに対する投資家の不安をかき消しているからである。しかし米国経済は減速する。そうすれば米国株は最後の頼みの綱を失うことになり、日欧の株式にも影響が及ぶだろう。

そこで、今一度米国経済を取り巻く環境と、米国経済を減速させる原因について一つ一つ検証してみたい。2016年の米国経済に影響を与える要素は概ね以下の通りである。

- ドル高による輸出の低迷

- 海外経済の減速による輸出の低迷

- エネルギー価格

- 賃金の上昇

- 金利高による住宅投資への悪影響

これらの要因は一度に来るのではなく、今現在影響しているものもあれば、これから徐々に悪影響を与えるものもある。この記事では影響の規模と時期について、順に検証してゆきたい。

ドル高が蝕む輸出

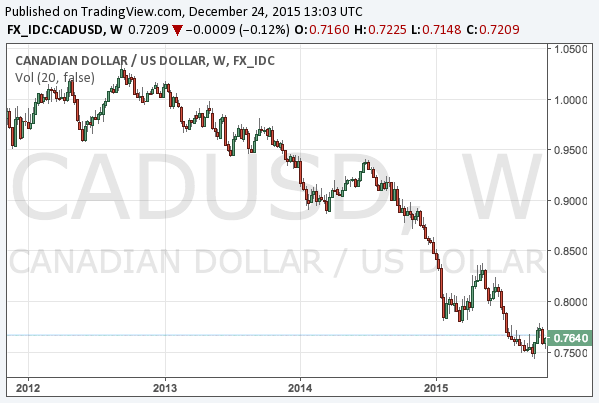

先ず、ドル高は現在進行形で米国経済に悪影響を及ぼしている。米国の最大輸出相手地域はカナダと欧州であるから、カナダドル安とユーロ安がもっとも米国にとって痛手であることになる。以下はカナダドル/米ドルのチャートである。

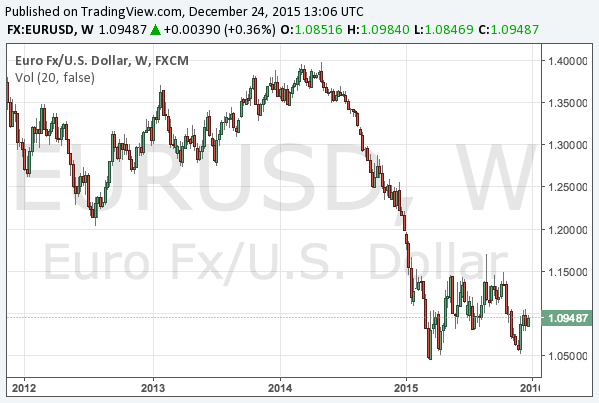

次はユーロドルのチャートである。

しかしながら、ドル高は進めば進むほど反落しやすくなるトレンドである。輸出の低迷が進み、貿易収支が悪化すればそれ自体がドル安要因となる。したがって、ドル高による悪影響は、長期的には弱くなってゆく要素である。

これまでにも2016年のキーワードはドル高反転であると説明してきた。為替相場に関する見解の詳細は以下の記事を参考にしてほしい。

海外経済の減速

一方で、海外の景気そのものはどうなるだろうか? 欧州の景気は微妙である。量的緩和は確かに効いている。失業率は着実に下がっている。しかしドイツが緊縮財政を強いていることもあり、GDP成長率は前年比1.6%と、アメリカやイギリスの2%強には及ばない。

この強いとは言えない欧州の経済成長がかなりの部分ユーロ安に助けられていることを考えれば、ヨーロッパからの需要がアメリカ経済を助けるというシナリオは描きにくいだろう。しかし大幅に落ち込むとも言えず、2016年中、為替を除いた欧州経済の米国経済への影響はほぼ横ばいで推移すると予想している。

アメリカは近隣諸国であるカナダとメキシコとの貿易が多いが、カナダ経済は原油安もあり堅調とは言えず、メキシコの好調はアメリカの好調に依存している。

問題は中国と日本である。この2国は合計すると米国の輸出の10%超を占める。最大相手地域と言えるほどに大きい数字ではないが、第一に、日本の不調は避けられない。

上記の記事で述べたように、日本経済は2016年はやや復調するかもしれないが、2017年の消費再増税で台無しになるだろう。安倍首相は10%への増税を撤回すべく頑張っているようだが、この話題はまた別途ということにしよう。

一番危ういのは中国経済である。完全にフィクションである政府発表のGDPは無視するとして、比較的に信頼できる電力発電量はマイナス成長が定着してきたし、貨物輸送量に至っては-15%を超えるマイナス成長と、2008年の金融危機時の下げ幅を上回っている。

纏めれば、為替の影響を除くと米国経済への一番の脅威は日本と中国の景気減速であり、中国については遅くとも2016年後半までには中国政府が想定成長率の大幅な引き下げを強いられるだろう。

しかし、輸出の量で言えば主なリスクとなるのは米国輸出全体の10%強であり、規模の観点からは恐らくは為替のほうが海外の需要そのものよりもリスクとしては大きいということになると想定している。

エネルギー価格

暴落している原油価格については、米国のシェール企業の決算を虱潰しに検証したうえで2016年の見通しを書いておいた。

この記事で書いたことによると、原油価格が底に達するまでにはまだ時間がかかるが、2016年後半から2017年前半には底を迎え、そこから反発に向かうだろうと予測している。

これは逆に言えば、原油価格は2016年前半には安値で抑えつけられ続ける可能性が高いということである。シェール産業の淘汰にはまだ時間がかかる。そうなれば、車社会である米国ではガソリン価格の低下が家計の消費を助け続ける公算が高く、米国経済の減速は半年ほど緩やかになるかもしれない。

2016年については日本経済についても回復要因を指摘しておいたように、世界経済の減速を予測する投資家は、2016年前半には想定シナリオが思ったよりも進まないリスクを考慮しておく必要がある。

完全雇用に近づく米国の賃金

実体経済にとってもう一つ重要であるのは賃金である。金融市場の混乱により利上げの開始が遅れたため、米国の失業率はもう長らく低水準にある。

賃金の上昇も始まっており、企業のコストを圧迫するのではないかとの懸念が広がっている。スーパー大手のWal-Mart (NYSE:WMT; Google Finance)が従業員の賃金を上げた後に利益予想の引き下げを行ったのは象徴的な事件である。Wal-Martの株価は大幅に下落している。

アメリカ企業の決算を見渡していると、人件費の上昇が利益を圧迫している様子が目につくようになってきたこともあり、個人的にはやや懸念を強めている。

賃金の上昇は金融政策から住宅市場、住宅市場から建築業界などに波及してゆくというのがセオリーだが、現状では賃金上昇は既に金融政策から離れたところまで波及しており、これは逆に言えば、利上げが始まったからといって賃金上昇が止まるわけではないということである。

賃金上昇は米国経済が好調であればあるほど強くなるトレンドであり、つまりは2016年に米国の経済成長が予想以上に上振れする場合においてもドル高とともにブレーキの役目を果たすことになる。

利上げの住宅市場への影響

最後に挙げるのは利上げの実体経済への影響である。これまでも述べてきたように、そしてジム・ロジャーズ氏も言うように、一度の利上げが実体経済に大きな影響を及ぼすということはない。

しかし、利上げも四度目辺りになれば政策金利が1%まで上がることになり、この辺りから実体経済に影響を与え始めるだろう。現在、米国では2016年に四度ほどの利上げが想定されており、つまりは2016年の末に米国の金利は実体経済に影響を与え始める水準まで上がることになる。(それは勿論、それまでに金融市場が崩壊しなければである。)

したがって、上記に述べた減速要因を米国経済が辛うじて乗り越え、2016年末に辿り着いたとしても、2017年には上記の減速要因に加えて利上げが実体経済に影響を与え、米国経済の息の根を止めることになるだろう。投資家はそれまでにドルを処分し、金を買い、米国が利上げから利下げに転じる瞬間に備えなければならないということになる。

結論

2016年の前半、米国経済はドル高の減速と引き続き低迷するエネルギー価格に助けられ(エネルギー部門は除く)、成長の減速はやや緩やかになる可能性があるが、2016年の後半からは原油価格の反発リスクや中国経済と日本経済の減速、上昇する賃金などによって減速リスクが高まるだろう。2017年には利上げの実体経済への悪影響も顕在化し、米国経済の減速ははっきりとしたものになると想定される。

また、この記事は実体経済に関する影響のみを書いているが、2017年までに量的緩和バブルが崩壊していないかどうかは別問題である。これらの点についても徐々に書いてゆくつもりであるので、楽しみにしておいてほしい。